¡Ahorra tiempo y dinero!: Guía completa sobre cómo hacer declaración de impuestos 2022

La declaración de impuestos es un proceso anual en el cual los contribuyentes deben informar y pagar sus impuestos al gobierno. Este trámite puede resultar complicado y abrumador para muchos, pero es una responsabilidad legal que no se puede evitar. Por eso, es importante entender cómo funciona este proceso y saber cómo hacerlo de manera eficiente para ahorrar tiempo y dinero.

Te ofreceremos una guía completa sobre cómo hacer tu declaración de impuestos en el año 2022. Te explicaremos los pasos necesarios para cumplir con esta obligación tributaria, desde la recopilación de documentos hasta la presentación de la declaración ante las autoridades fiscales. También te daremos algunos consejos prácticos para aprovechar al máximo las deducciones y créditos fiscales disponibles y así minimizar el monto de impuestos a pagar o incluso obtener una devolución de impuestos. ¡No pierdas más tiempo y comencemos con esta guía definitiva!

- Cuáles son los plazos y fechas límite para presentar la declaración de impuestos en 2022

- Cuál es la documentación necesaria para completar la declaración de impuestos

- Cómo utilizar software de declaración de impuestos para agilizar el proceso

- Qué gastos se pueden deducir en la declaración de impuestos y cómo hacerlo correctamente

- Cuáles son las novedades y cambios en las leyes fiscales para el año fiscal 2021

- Cómo calcular correctamente los impuestos a pagar o a recibir

- Cuáles son las consecuencias de presentar una declaración de impuestos incorrecta o incompleta

- Cuáles son las formas de presentar la declaración de impuestos: en papel o electrónicamente

- Qué programas o herramientas digitales puedo utilizar para facilitar la declaración de impuestos

- Qué opciones tengo si no puedo pagar los impuestos adeudados en su totalidad

- Qué medidas de seguridad debo tomar al enviar información personal y financiera en mi declaración de impuestos electrónica

- Preguntas frecuentes (FAQ)

- 1. ¿Hasta qué fecha tengo para presentar la declaración de impuestos?

- 2. ¿Cuáles son los documentos necesarios para hacer la declaración de impuestos?

- 3. ¿Qué pasa si no puedo pagar mis impuestos a tiempo?

- 4. ¿Qué tipo de deducciones puedo reclamar en mi declaración de impuestos?

- 5. ¿Puedo hacer la declaración de impuestos por mí mismo o necesito contratar a un profesional?

Cuáles son los plazos y fechas límite para presentar la declaración de impuestos en 2022

La declaración de impuestos es un proceso importante que todos los contribuyentes deben cumplir anualmente. Es crucial estar al tanto de los plazos y fechas límite establecidos por las autoridades fiscales para evitar multas y sanciones innecesarias. En este artículo, te proporcionaremos una guía completa sobre los plazos y fechas límite para presentar la declaración de impuestos en el año 2022.

1. Declaración de impuestos para personas físicas

- 15 de abril: Este es el plazo más comúnmente conocido para presentar la declaración de impuestos para personas físicas en la mayoría de los países. Sin embargo, es importante verificar si existe alguna prórroga o excepción otorgada por las autoridades fiscales debido a circunstancias especiales.

- 30 de junio: Algunos países permiten una prórroga para la presentación de la declaración de impuestos para personas físicas hasta esta fecha. Asegúrate de consultar las regulaciones fiscales específicas de tu país para confirmar si se aplica esta extensión.

2. Declaración de impuestos para empresas y autónomos

- 31 de marzo: En muchos países, las empresas y autónomos tienen como fecha límite el 31 de marzo para presentar su declaración de impuestos. Es fundamental estar al tanto de esta fecha y asegurarse de completar todo el proceso antes de dicho plazo.

- 30 de abril: Al igual que con las personas físicas, algunas jurisdicciones permiten una prórroga para la presentación de la declaración de impuestos para empresas y autónomos hasta el 30 de abril. Verifica las regulaciones fiscales específicas que aplican en tu país.

Es importante destacar que estas fechas pueden variar según el país y región. Por lo tanto, es fundamental consultar las regulaciones fiscales específicas de tu jurisdicción y mantenerse actualizado sobre cualquier cambio o prórroga otorgada por las autoridades fiscales. Ignorar los plazos establecidos puede resultar en multas y sanciones que podrían evitarse fácilmente cumpliendo con las obligaciones tributarias a tiempo.

Ahora que conoces los plazos y fechas límite para presentar la declaración de impuestos en el año 2022, asegúrate de organizar tus documentos financieros y comenzar a preparar tu declaración con anticipación. Recuerda que contar con asesoramiento profesional puede ser de gran ayuda para garantizar la precisión y el cumplimiento adecuado de todas las normativas fiscales vigentes.

Cuál es la documentación necesaria para completar la declaración de impuestos

La declaración de impuestos es un trámite obligatorio para todos los contribuyentes, ya sean personas físicas o jurídicas. Para poder completar este proceso correctamente, es necesario contar con la documentación adecuada que respalde los ingresos y gastos realizados durante el año fiscal.

A continuación, te presentamos una lista de los documentos más comunes que necesitarás para hacer tu declaración de impuestos en 2022:

1. Comprobantes de ingresos

Es importante tener a disposición todos los comprobantes que demuestren tus diferentes fuentes de ingresos. Esto incluye recibos de sueldo, facturas emitidas por servicios profesionales, comprobantes de venta de bienes o servicios, entre otros.

2. Comprobantes de gastos deducibles

Si eres trabajador autónomo o tienes una empresa, debes contar con los comprobantes de los gastos realizados durante el año fiscal que pueden ser considerados deducibles. Estos pueden incluir gastos de oficina, alquiler de local, sueldos y salarios, pagos de servicios, entre otros. Es esencial contar con los comprobantes correspondientes y asegurarte de que cumplen con los requisitos fiscales establecidos.

3. Informe anual de retenciones

Si has tenido retenciones de impuestos a lo largo del año, ya sea en concepto de IVA, impuesto a las ganancias o seguridad social, deberás contar con un informe que detalle todas las retenciones realizadas. Este informe suele ser proporcionado por tu empleador o entidad financiera.

4. Informe de bienes y deudas

Si eres propietario de bienes inmuebles, vehículos u otros activos, deberás contar con un informe detallado que incluya todos los datos relevantes sobre tus bienes. Del mismo modo, si tienes deudas pendientes, también es necesario contar con un informe que detalle la información correspondiente.

5. Documentación de operaciones financieras

Si has realizado inversiones en acciones, bonos o cualquier otro instrumento financiero, debes contar con los comprobantes correspondientes que respalden estas operaciones. Es importante tener en cuenta que existe una diferencia entre operaciones financieras gravadas y exentas de impuestos.

Para las operaciones gravadas, necesitarás tener los comprobantes de compra y venta, así como la documentación que acredite el valor de mercado de estos productos al momento de la operación.Para las operaciones exentas, también será necesario contar con los comprobantes respectivos e informar su valor en la declaración de impuestos.

Mantener organizada toda esta documentación te facilitará enormemente el proceso de declaración de impuestos y evitará posibles inconvenientes o errores en tu presentación. Además, ten en cuenta que es recomendable conservar todos estos documentos por un período mínimo de cinco años, ya que pueden ser solicitados por la autoridad tributaria para su revisión.

Cómo utilizar software de declaración de impuestos para agilizar el proceso

Qué gastos se pueden deducir en la declaración de impuestos y cómo hacerlo correctamente

Hacer la declaración de impuestos puede ser una tarea intimidante y confusa para muchas personas. Sin embargo, conocer qué gastos se pueden deducir correctamente es fundamental para ahorrar tiempo y dinero. En esta guía completa sobre cómo hacer la declaración de impuestos 2022, te explicaremos paso a paso qué gastos puedes deducir y cómo hacerlo de manera correcta.

Gastos médicos

Uno de los gastos más comunes que se pueden deducir en la declaración de impuestos son los gastos médicos. Esto incluye el pago de consultas médicas, medicamentos, tratamientos y hospitalizaciones. Para poder deducir estos gastos, es importante contar con las facturas y recibos correspondientes que respalden dichos pagos.

Educación

Otro tipo de gasto que se puede deducir son los relacionados con la educación. Aquí entran los gastos escolares, como colegiaturas y libros, así como los cursos o diplomados realizados. Es importante tener en cuenta que solo se podrán deducir aquellos gastos que estén relacionados con la educación propia o de tus dependientes.

Gastos de vivienda

En la categoría de gastos de vivienda entran diferentes conceptos. Por un lado, puedes deducir los intereses hipotecarios y los seguros de vida vinculados a la hipoteca. También puedes deducir el pago del alquiler si este está destinado a tu lugar de trabajo o negocio. Para ello, debes contar con el contrato de alquiler correspondiente.

Donativos

Los donativos también son gastos que se pueden deducir en la declaración de impuestos. Estos pueden ser donaciones a organizaciones sin fines de lucro, iglesias o instituciones educativas, entre otros. Es importante contar con los recibos o comprobantes correspondientes que acrediten dichas donaciones.

Transporte

En algunos casos, los gastos de transporte también son deducibles. Esto aplica principalmente para los trabajadores autónomos o aquellos que utilizan su vehículo para fines laborales. Los gastos de gasolina, mantenimiento y estacionamiento pueden ser considerados como deducibles, siempre y cuando estén relacionados directamente con la actividad laboral.

Otros gastos deducibles

Además de los gastos mencionados anteriormente, existen otros conceptos que también se pueden deducir en la declaración de impuestos. Estos pueden incluir gastos relacionados con el inicio de un negocio, tales como el registro de marca, honorarios de abogados o costos de publicidad. También pueden deducirse los gastos por servicios profesionales, como médicos, abogados, contadores o consultores.

- Recuerda siempre mantener los comprobantes y facturas de todos los gastos que desees deducir. Estos respaldarán tus declaraciones y te ayudarán a evitar problemas futuros con las autoridades fiscales.

- Es recomendable consultar a un especialista en impuestos para asegurarte de realizar correctamente tu declaración y aprovechar al máximo todas las deducciones disponibles.

Ahora que conoces qué gastos se pueden deducir en la declaración de impuestos y cómo hacerlo de manera correcta, podrás ahorrar tiempo y dinero. No olvides estar al día con tus obligaciones fiscales y aprovechar todas las oportunidades que te ofrece la ley para reducir tu carga impositiva.

Cuáles son las novedades y cambios en las leyes fiscales para el año fiscal 2021

El año fiscal 2021 trae consigo una serie de novedades y cambios en las leyes fiscales que los contribuyentes deben tener en cuenta al hacer su declaración de impuestos. Estas actualizaciones afectan a diferentes aspectos del sistema tributario y pueden tener un impacto significativo en la forma en que los individuos y las empresas calculan sus obligaciones fiscales.

Una de las novedades más destacadas para el año fiscal 2021 es la introducción de nuevas deducciones y créditos fiscales. Por ejemplo, se ha establecido un nuevo crédito fiscal por hijos que puede brindar un alivio financiero para aquellos que tienen dependientes. Además, se han hecho cambios en las reglas de deducción por gastos médicos, lo que permite a los contribuyentes reclamar una mayor cantidad de gastos de salud.

Otra novedad importante son los cambios en las tasas impositivas. A partir del año fiscal 2021, se han ajustado las tablas de tarifas de impuestos para reflejar los cambios en los ingresos y los niveles de inflación. Esto significa que algunas personas podrían experimentar una reducción en su carga impositiva, mientras que otras podrían ver aumentos en sus impuestos.

Además de estas novedades, también hay cambios importantes en las regulaciones para las empresas. Por ejemplo, se han implementado medidas para fomentar la inversión y el emprendimiento, como la introducción de nuevos incentivos fiscales para las pequeñas y medianas empresas. También se han hecho modificaciones en las reglas de depreciación de activos, lo que puede tener un impacto significativo en cómo las empresas registran sus activos y gastos.

Es importante tener en cuenta estas novedades y cambios en las leyes fiscales para el año fiscal 2021 al hacer la declaración de impuestos. No estar al tanto de estos cambios puede resultar en declaraciones incorrectas o en la pérdida de oportunidades para reclamar deducciones y créditos fiscales legítimos. Por lo tanto, se recomienda encarecidamente a los contribuyentes que consulten con un profesional de impuestos o utilicen software de preparación de impuestos confiable para asegurarse de que cumplen con todas las obligaciones fiscales y aprovechan al máximo las ventajas fiscales disponibles.

Cómo calcular correctamente los impuestos a pagar o a recibir

Calcular correctamente los impuestos a pagar o a recibir es crucial para cualquier contribuyente. Un cálculo incorrecto podría llevar a multas e intereses adicionales, o dejar dinero en la mesa que podrías haber recibido como reembolso.

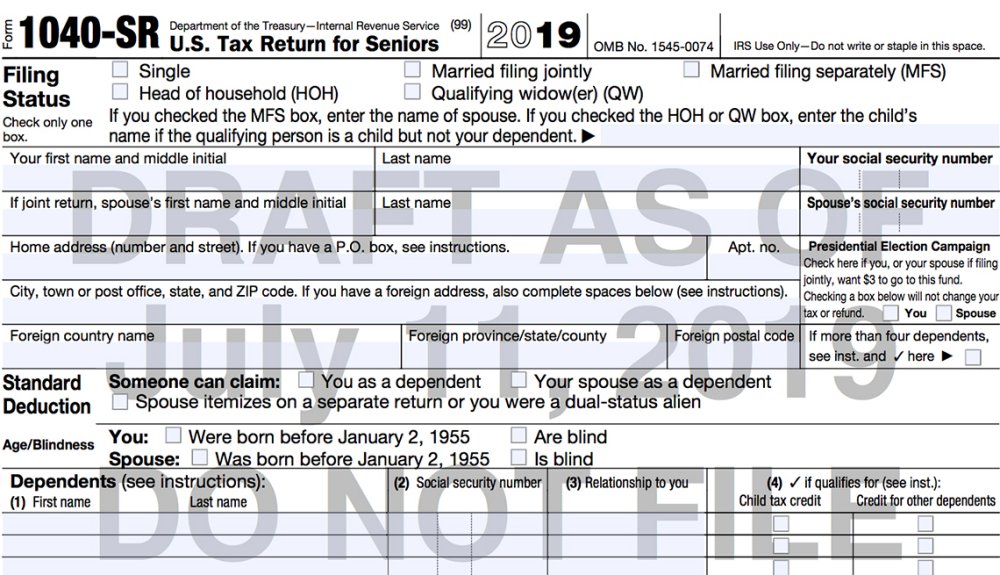

Para comenzar, necesitarás tener toda tu documentación fiscal en orden. Esto incluye tus formularios W-2, 1099, recibos de gastos deducibles y cualquier otra documentación relevante. Asegúrate de tener copias de estos documentos y organízalos de manera que sea fácil acceder a ellos mientras trabajas en tus impuestos.

El siguiente paso es determinar tu estado civil tributario. Esto puede ser soltero, casado presentando una declaración conjunta, casado presentando una declaración por separado o cabeza de familia. Tu estado civil tributario afectará las tasas de impuestos aplicables a tus ingresos.

Una vez que hayas determinado tu estado civil tributario, puedes comenzar a calcular tus ingresos y deducciones. Para la mayoría de las personas, esto implicará sumar ingresos provenientes de salarios, propiedades, inversiones y otras fuentes. También deberás restar tus deducciones ajustadas y exenciones personales, si corresponde.

Puedes calcular tus impuestos a través de programas de software especializados o utilizando la tabla de tasas impositivas proporcionada por el Servicio de Rentas Internas (SRI). Estas tablas indican la tasa impositiva correspondiente a cada rango de ingresos.

Una vez que hayas calculado tus impuestos adeudados, es importante recordar que existen muchas formas legales de reducir la cantidad a pagar. Por ejemplo, puedes aprovechar las deducciones estándar o detalladas, dependiendo de cuál sea más beneficiosa para ti. Además, existen numerosos créditos fiscales disponibles que pueden ayudarte a reducir tu factura fiscal.

Si tienes ingresos irregulares o cambios significativos en tus circunstancias durante el año fiscal, también es recomendable realizar estimaciones trimestrales de impuestos. Esto te permitirá evitar sorpresas desagradables al final del año y asegurarte de que estás pagando los impuestos correspondientes a medida que recibes ingresos adicionales.

Una vez que hayas calculado tus impuestos a pagar, deberás presentar tu declaración de impuestos. Puedes hacerlo electrónicamente a través del sistema en línea del SRI o enviar una copia en papel por correo postal. Asegúrate de seguir todas las instrucciones proporcionadas y mantener copias de tu declaración y documentación de respaldo en caso de cualquier auditoría o consulta posterior.

Calcular correctamente tus impuestos a pagar o a recibir requiere organización, conocimiento de las reglas fiscales vigentes y atención a los detalles. Utiliza herramientas y programas disponibles para facilitar el proceso y asegurarte de aprovechar todas las deducciones y créditos fiscales correspondientes. Presenta tu declaración a tiempo y mantén registros precisos de todos los documentos relacionados con tus impuestos para evitar complicaciones y enfrentar el futuro fiscal con confianza.

Cuáles son las consecuencias de presentar una declaración de impuestos incorrecta o incompleta

La presentación de una declaración de impuestos incorrecta o incompleta puede tener diversas consecuencias negativas tanto para los contribuyentes como para el país en general. En primer lugar, es importante destacar que las autoridades fiscales pueden imponer sanciones y multas a aquellos contribuyentes que no cumplen correctamente con sus obligaciones fiscales.

Entre las consecuencias más comunes se encuentran las multas por presentación tardía, errores en la información proporcionada o incluso por intentar evadir impuestos deliberadamente. Estas multas varían según la legislación vigente y el grado de incumplimiento, pero en general suelen ser bastante significativas y pueden representar un gasto adicional considerable para los contribuyentes.

Otra consecuencia importante de presentar una declaración de impuestos incorrecta o incompleta es el riesgo de tener que enfrentar una auditoría por parte de las autoridades fiscales. Una auditoría es un proceso mediante el cual se verifica la exactitud y veracidad de la información proporcionada en la declaración de impuestos, lo cual implica un mayor escrutinio sobre las finanzas personales o empresariales del contribuyente.

Además de las sanciones mencionadas anteriormente, una auditoría también puede resultar en costos adicionales para el contribuyente, ya que es posible que deban contratar los servicios de un contador o profesional especializado para asistir en el proceso de revisión y proporcionar la documentación necesaria. Dependiendo de la complejidad de la situación, estos costos pueden ser bastante elevados.

En términos económicos, una declaración de impuestos incorrecta o incompleta impacta directamente en la recaudación fiscal de un país. Si los contribuyentes no declaran correctamente sus ingresos o intentan evadir impuestos, se generan pérdidas significativas para el gobierno, lo cual afecta negativamente a la economía y dificulta el desarrollo de proyectos y programas sociales.

Cómo evitar presentar una declaración de impuestos incorrecta o incompleta

Para evitar las consecuencias negativas mencionadas anteriormente, es fundamental prestar especial atención al momento de completar y presentar la declaración de impuestos. A continuación, se presentan algunas pautas que pueden ayudar a evitar errores y omisiones:

- Organizar la información: antes de comenzar a completar la declaración, es importante reunir todos los documentos y comprobantes necesarios, como recibos de sueldos, facturas de gastos deducibles, resúmenes bancarios, entre otros. Esto facilitará el proceso y minimizará la posibilidad de pasos en falso o olvidos.

- Seguir las instrucciones: es fundamental leer detenidamente las instrucciones proporcionadas por las autoridades fiscales, ya que brindan información relevante sobre qué datos se deben incluir y cómo hacerlo correctamente.

- Solicitar asesoramiento profesional: si tienes dudas sobre cómo completar la declaración o simplemente quieres asegurarte de hacerlo bien, siempre puedes recurrir a un contador o asesor fiscal. Ellos cuentan con los conocimientos y experiencia necesarios para guiar y asistir en este proceso.

- Revisar y verificar: antes de enviar la declaración, es recomendable revisar minuciosamente toda la información ingresada para verificar su exactitud y coherencia. Un pequeño error de tipeo o un dato omitido puede generar grandes problemas a largo plazo.

Presentar una declaración de impuestos incorrecta o incompleta puede tener graves consecuencias tanto para los contribuyentes como para el país. Para evitar problemas y simplificar este proceso, es fundamental ser cuidadoso, organizado y contar con la asistencia adecuada cuando sea necesario.

Cuáles son las formas de presentar la declaración de impuestos: en papel o electrónicamente

Presentar la declaración de impuestos es una responsabilidad importante para todos los contribuyentes. Afortunadamente, en la actualidad existen dos formas principales de realizar este proceso: en papel o electrónicamente. En esta guía completa sobre cómo hacer la declaración de impuestos del 2022, te explicaremos en detalle ambas opciones y te ayudaremos a elegir la más conveniente para ti.

1. Presentación en papel

Cuando hablamos de presentar la declaración de impuestos en papel, nos referimos al tradicional método de llenar los formularios impresos y enviarlos por correo postal al Servicio de Impuestos Internos (IRS).

Este método puede resultar apropiado para aquellos contribuyentes que se sientan más cómodos con el papeleo y prefieran tener una copia física de su declaración. Sin embargo, debes tomar en cuenta que el proceso puede ser más lento y requerir mayor organización.

Para presentar la declaración en papel, deberás obtener los formularios necesarios y completarlos manualmente. Luego, deberás revisar cuidadosamente cada dato ingresado para evitar errores que puedan generar retrasos o penalidades.

Una vez completada la declaración, deberás firmarla y enviarla por correo postal al IRS antes de la fecha límite establecida para evitar multas. Es importante asegurarte de que tu declaración llegue a tiempo, por lo que se recomienda enviarla con anticipación.

2. Presentación electrónica

En contraste con la presentación en papel, la presentación electrónica ha ganado popularidad en los últimos años debido a su conveniencia y rapidez. Este método implica el uso de software o servicios en línea para completar y enviar la declaración de impuestos al IRS.

Una de las ventajas más significativas de la presentación electrónica es la precisión del cálculo de los impuestos. El software y los sistemas en línea están diseñados para realizar automáticamente las operaciones matemáticas necesarias, lo que reduce considerablemente el riesgo de errores.

También puedes beneficiarte de otras características cuando presentas electrónicamente, como la posibilidad de recibir un reembolso más rápido si tienes derecho a uno. Además, algunos programas de software cuentan con asistentes virtuales que te guían paso a paso durante todo el proceso, proporcionando explicaciones claras y ayudándote a maximizar tus deducciones y créditos fiscales.

Para presentar electrónicamente, debes elegir un software de confianza o un servicio en línea autorizado por el IRS. Estos programas te pedirán proporcionar tu información personal, incluyendo ingresos, deducciones y créditos. Luego, generarán la declaración de impuestos correspondiente y la enviarán electrónicamente al IRS.

Es importante tener en cuenta que, al presentar electrónicamente, deberás utilizar un método seguro para proteger tu información personal y fiscal. Muchos programas en línea utilizan medidas de seguridad avanzadas, como cifrado y autenticación de dos factores, para garantizar la confidencialidad y privacidad de tus datos.

Tanto la presentación en papel como la electrónica son opciones válidas para hacer la declaración de impuestos del 2022. La elección dependerá de tus preferencias personales y de tu nivel de comodidad con la tecnología. Asegúrate de revisar cuidadosamente tus opciones y seleccionar aquella que se ajuste mejor a tus necesidades.

Qué programas o herramientas digitales puedo utilizar para facilitar la declaración de impuestos

Para facilitar la declaración de impuestos en el 2022, existen diversas opciones de programas y herramientas digitales que pueden ayudarte a ahorrar tiempo y dinero. A continuación, te presentamos algunas de las más populares y efectivas:

1. Software de contabilidad

Una opción comúnmente utilizada es el software de contabilidad, como QuickBooks o Sage50, que ofrecen módulos específicos para la declaración de impuestos. Estos programas te permiten llevar un registro detallado de tus transacciones, gastos e ingresos, generando informes fiscales precisos y completos.

2. Plataformas en línea

Otra alternativa son las plataformas en línea, como TurboTax o TaxAct. Estas herramientas te guían a través de un proceso paso a paso, haciendo preguntas relevantes para tu situación fiscal y completando automáticamente los formularios necesarios. Además, muchas de estas plataformas ofrecen la opción de presentar electrónicamente tu declaración, lo que acelera aún más el proceso y minimiza el riesgo de cometer errores.

3. Aplicaciones móviles

Si prefieres hacer tu declaración de impuestos desde tu dispositivo móvil, hay varias aplicaciones disponibles para ello. Por ejemplo, IRS2Go es una aplicación oficial del Servicio de Impuestos Internos de los Estados Unidos que te permite verificar el estado de tu reembolso, encontrar oficinas locales y acceder a recursos útiles. Asimismo, existen aplicaciones desarrolladas por empresas privadas que simplifican el proceso de declaración de impuestos y te brindan consejos personalizados.

4. Herramientas de organización de documentos

Organizar los documentos necesarios para la declaración de impuestos puede ser una tarea abrumadora. Sin embargo, hay herramientas digitales que te pueden ayudar en este proceso. Por ejemplo, Evernote o Google Drive te permiten escanear y organizar tus recibos, facturas y otros documentos relevantes en formato digital, evitando así el desorden y facilitando su acceso cuando necesites presentar tu declaración.

5. Servicios de contadores en línea

Si prefieres dejar la declaración de impuestos en manos expertas, puedes optar por contratar servicios de contadores en línea. Estos profesionales manejan tu información fiscal y se encargan de preparar y presentar tu declaración por ti. Algunos servicios incluso ofrecen revisiones gratuitas para asegurarse de que no se hayan pasado por alto deducciones o créditos fiscales.

Hay una amplia gama de programas y herramientas digitales disponibles para facilitar la declaración de impuestos en el 2022. Estas opciones te ayudarán a ahorrar tiempo y dinero, al simplificar el proceso y minimizar el riesgo de errores. Así que no dudes en aprovechar estas herramientas y hacer tu declaración de impuestos de manera más eficiente.

Qué opciones tengo si no puedo pagar los impuestos adeudados en su totalidad

Cuando se trata de impuestos, a veces puede ser abrumador darse cuenta de que no se tiene la capacidad de pagarlos en su totalidad. Sin embargo, es importante saber que existen opciones disponibles para aquellos contribuyentes que se encuentran en esta situación. En este artículo, te presentaremos algunas alternativas que puedes considerar si no puedes pagar los impuestos que adeudas.

Plan de pagos a plazos

Una opción comúnmente utilizada por aquellos que no pueden pagar sus impuestos en su totalidad es solicitar un plan de pagos a plazos con el Servicio de Impuestos Internos (IRS). Este plan permite a los contribuyentes dividir su deuda tributaria en pagos mensuales más manejables. Para calificar, debes cumplir con ciertos requisitos y presentar una solicitud al IRS. Si se aprueba tu solicitud, recibirás un acuerdo de pago que establecerá la cantidad de cada pago mensual y la duración del plan.

Es importante tener en cuenta que, aunque esta opción puede ayudarte a pagar tus impuestos de manera flexible, también puede generar intereses y multas adicionales. Además, es necesario cumplir con todos los términos y condiciones establecidos por el IRS para evitar consecuencias negativas.

Oferta en compromiso

Otra opción que podrías considerar es una oferta en compromiso. Esto implica presentar una propuesta al IRS para liquidar tu deuda tributaria por menos de la cantidad total adeudada. El IRS evaluará diversos factores, como tus ingresos, gastos y patrimonio neto, para determinar si acepta o no tu oferta.

Si tu oferta es aceptada, podrás pagar una cantidad reducida para liquidar completamente tus impuestos adeudados. Sin embargo, es importante tener en cuenta que el proceso de oferta en compromiso puede ser complejo y requerir documentación detallada. Además, no todas las solicitudes son aceptadas, por lo que es fundamental contar con asesoramiento profesional antes de considerar esta opción.

Intenta obtener una extensión

Si necesitas más tiempo para pagar tus impuestos, también puedes considerar solicitar una extensión de tiempo para presentar tu declaración. Esto te otorgará hasta seis meses adicionales para presentar la declaración y pagar los impuestos adeudados sin incurrir en multas por presentación tardía.

Es importante destacar que una extensión de tiempo para presentar no significa una extensión de tiempo para pagar. Aún así, al obtener más tiempo para preparar y organizar tus finanzas, podrías tener una mejor idea de cómo afrontar la deuda tributaria.

Recuerda que siempre es recomendable contactar al IRS o buscar asesoramiento profesional para determinar cuál es la opción más adecuada para tu situación financiera. Cada caso es único y es importante evaluar todas las alternativas disponibles antes de tomar una decisión.

Qué medidas de seguridad debo tomar al enviar información personal y financiera en mi declaración de impuestos electrónica

La presentación de la declaración de impuestos electrónica se ha convertido en una práctica común en los últimos años, gracias a su conveniencia y rapidez. Sin embargo, es importante recordar que al enviar información personal y financiera a través de este medio, también estamos expuestos a ciertos riesgos de seguridad. Es por eso que es crucial tomar medidas para proteger nuestros datos y asegurarnos de que lleguen de manera segura al Servicio de Administración Tributaria (SAT).

Utiliza una conexión segura

Siempre debes asegurarte de utilizar una conexión segura al enviar tu declaración de impuestos electrónica. Esto significa que debes evitar el uso de redes públicas o no seguras, como las de cafeterías o aeropuertos, ya que podrían ser objeto de ciberataques. En su lugar, utiliza una red privada virtual (VPN) o asegúrate de que tu conexión Wi-Fi esté protegida con una contraseña segura.

Actualiza tu software de seguridad

Otra medida importante para proteger tus datos al enviar tu declaración de impuestos electrónica es garantizar que tu software de seguridad esté actualizado. Los programas antivirus, anti-malware y firewalls son fundamentales para detectar y bloquear posibles amenazas. Asegúrate de tener la última versión de estos programas instalados y configurados correctamente.

No compartas información confidencial por correo electrónico

Evita enviar información confidencial, como tu número de seguro social o detalles bancarios, por correo electrónico no cifrado. Además, nunca respondas a correos electrónicos sospechosos que te soliciten información personal o financiera. Los estafadores a menudo se hacen pasar por entidades legítimas para obtener estos datos. Siempre verifica la legitimidad del remitente y utiliza vías seguras de comunicación, como el portal web oficial del SAT.

Utiliza contraseñas seguras

Al crear una cuenta en el sistema de declaración de impuestos electrónica, asegúrate de utilizar una contraseña segura. Esta debe ser única y compleja, con una combinación de letras, números y caracteres especiales. Evita utilizar información personal como parte de tu contraseña, como tu nombre o fecha de nacimiento. Además, nunca compartas tus credenciales con otras personas y cambia tu contraseña periódicamente.

Verifica el sitio web oficial del SAT

Antes de enviar cualquier información a través de la plataforma de declaración de impuestos electrónica, siempre verifica que estás accediendo al sitio web oficial del SAT. Asegúrate de que la dirección comience con "https://" y tenga un candado verde en la barra de navegación. Esto indica que la conexión es segura y que estás proporcionando tu información al organismo tributario correcto.

Al seguir estas medidas de seguridad, puedes estar seguro de que tus datos personales y financieros estarán protegidos al enviar tu declaración de impuestos electrónica. Recuerda que es importante no tomar a la ligera la privacidad y la seguridad de nuestra información, especialmente cuando se trata de cuestiones tan sensibles como los impuestos.

Preguntas frecuentes (FAQ)

1. ¿Hasta qué fecha tengo para presentar la declaración de impuestos?

La fecha límite para presentar la declaración de impuestos es el 15 de abril de cada año.

2. ¿Cuáles son los documentos necesarios para hacer la declaración de impuestos?

Los documentos necesarios incluyen W-2 de sus empleadores, 1099 de ingresos adicionales, registros de gastos deducibles y un formulario 1040 o 1040A.

3. ¿Qué pasa si no puedo pagar mis impuestos a tiempo?

Puedes solicitar un plan de pago con el IRS o enviar una extensión de tiempo para presentar tu declaración y evitar multas por pagos tardíos.

4. ¿Qué tipo de deducciones puedo reclamar en mi declaración de impuestos?

Algunas deducciones comunes incluyen intereses hipotecarios, donaciones caritativas y gastos médicos calificados.

5. ¿Puedo hacer la declaración de impuestos por mí mismo o necesito contratar a un profesional?

Depende de la complejidad de tu situación financiera. Si tienes ingresos simples y pocas deducciones, puedes hacerlo por ti mismo. De lo contrario, es recomendable buscar ayuda profesional.

Entradas relacionadas