Calcula fácilmente la depreciación fiscal: guía completa para maximizar tus beneficios

La depreciación fiscal es un concepto clave para maximizar los beneficios fiscales de una empresa. Se trata de un método contable que permite deducir el costo de los activos a lo largo de su vida útil, reflejando así su desgaste o disminución de valor con el paso del tiempo. Esta práctica contable es especialmente relevante en países donde se pueden deducir los gastos de depreciación de impuestos, ya que permite reducir la carga tributaria de la empresa y al mismo tiempo financiar la sustitución o mejora de los activos.

Te presentaremos una guía completa para calcular y aprovechar la depreciación fiscal en tu empresa. Explicaremos qué es la depreciación y cómo se calcula, los diferentes métodos que existen para determinarla, las ventajas fiscales de la depreciación acelerada y cómo utilizarla estratégicamente para incrementar tus beneficios. Además, te proporcionaremos una serie de consejos para optimizar la depreciación fiscal y evitar errores comunes en su aplicación.

- Qué es la depreciación fiscal y cómo afecta a tu negocio

- Cuáles son los activos que puedes depreciar

- Cómo se calcula la depreciación de un activo

- Qué métodos de cálculo de depreciación puedes utilizar

- Cómo maximizar tus beneficios mediante la depreciación fiscal

- Qué factores debes tener en cuenta al calcular la depreciación fiscal

- Cuál es la diferencia entre la depreciación fiscal y la depreciación contable

- Cómo presentar correctamente la depreciación en tu declaración de impuestos

- Existen límites o restricciones en la depreciación fiscal

- Cuál es el impacto de la depreciación fiscal en el flujo de efectivo de tu negocio

- Cómo llevar un registro adecuado de la depreciación de tus activos

Qué es la depreciación fiscal y cómo afecta a tu negocio

La depreciación fiscal es un aspecto fundamental que todo empresario debe tener en cuenta para maximizar los beneficios de su negocio. En términos sencillos, se trata de la disminución del valor de un activo con el paso del tiempo, reflejada como una pérdida económica tangible ante las autoridades fiscales. Aunque a simple vista parecería algo negativo, la depreciación fiscal ofrece grandes ventajas en el ámbito empresarial.

Cuando adquieres un activo para tu negocio, ya sea un vehículo, maquinaria o equipo informático, este comienza a perder valor desde el mismo momento de la compra. La depreciación fiscal es una forma de reconocer esta pérdida de valor a lo largo del tiempo y te permite deducir un porcentaje de ese valor de tus impuestos.

Existen diferentes métodos para calcular la depreciación fiscal, pero el más utilizado es el llamado "método lineal". Este método divide el valor del activo entre su vida útil estimada y aplica el mismo porcentaje cada año. Por ejemplo, si adquiriste un vehículo por $20,000 y tiene una vida útil de 5 años, podrías deducir $4,000 de tus impuestos cada año.

Ahora bien, es importante destacar que no todos los activos tienen la misma vida útil ni el mismo porcentaje de depreciación. En algunos casos, es necesario utilizar tablas o fórmulas específicas para determinar el porcentaje adecuado. Por esta razón, es recomendable contar con el asesoramiento de un contador o especialista en temas fiscales para realizar los cálculos correctamente y evitar posibles problemas.

¿Por qué es importante calcular correctamente la depreciación fiscal?

Calcular correctamente la depreciación fiscal es fundamental tanto para maximizar los beneficios de tu negocio como para cumplir con las obligaciones fiscales establecidas por la ley. Si no realizas esta deducción de manera correcta, podrías estar pagando impuestos de más y perdiendo oportunidades importantes de ahorro.

Además, el cálculo adecuado de la depreciación fiscal te permite llevar un control más preciso de la inversión realizada en activos y su desgaste con el paso del tiempo. Esto puede ser especialmente útil cuando se acerca el momento de vender o renovar dichos activos, ya que contarás con información precisa sobre su valor residual durante cada año de uso.

La depreciación fiscal es una herramienta financiera que te permite reducir tus impuestos al reconocer la pérdida de valor de los activos de tu negocio. Calcularla correctamente es esencial para aprovechar al máximo los beneficios fiscales y mantener un control riguroso de las inversiones realizadas. No olvides consultar siempre con un experto para evitar errores y problemas futuros.

Cuáles son los activos que puedes depreciar

La depreciación fiscal es un concepto importante para cualquier emprendedor o propietario de empresas. Saber cómo calcularla correctamente puede ayudarte a maximizar tus beneficios y reducir tus impuestos. En esta guía completa, te explicaremos cuáles son los activos que puedes depreciar y cómo hacerlo de manera fácil y eficiente.

¿Qué es la depreciación fiscal?

Antes de adentrarnos en los detalles de los activos que se pueden depreciar, es importante comprender qué es exactamente la depreciación fiscal. En términos simples, la depreciación es un método contable que permite deducir gradualmente el costo de un activo tangible a lo largo de su vida útil estimada. Esto se hace para reflejar correctamente el desgaste y la obsolescencia del activo con el tiempo.

La depreciación fiscal no solo te ayuda a reflejar de manera más precisa el valor real de tus activos en tu contabilidad, sino que también tiene beneficios fiscales importantes. Al depreciar algunos o todos tus activos, puedes reducir tus ingresos gravables y, por lo tanto, pagar menos impuestos. Esto puede tener un impacto positivo en tu flujo de efectivo y mejorar la rentabilidad de tu empresa.

Activos que se pueden depreciar

No todos los activos se pueden depreciar. En general, solo aquellos activos que tienen una vida útil estimada y se utilizan en actividades comerciales o productivas califican para la depreciación fiscal. Algunos ejemplos comunes de activos que se pueden depreciar incluyen:

- Maquinaria y equipo utilizado en la producción o operación de tu negocio.

- Mobiliario y equipo de oficina.

- Edificios y estructuras.

- Vehículos utilizados para fines comerciales.

Esta lista no es exhaustiva y puede variar según las leyes fiscales aplicables en tu país. Es importante consultar con un contador o profesional fiscal para determinar qué activos específicos puedes depreciar y bajo qué condiciones.

Métodos de depreciación

Existen varios métodos de depreciación que se pueden utilizar para calcular la depreciación fiscal. Los dos métodos más comunes son el método de línea recta y el método de saldos decrecientes.

El método de línea recta es el más simple y consiste en asignar un valor fijo de depreciación cada año a lo largo de la vida útil estimada del activo. Por otro lado, el método de saldos decrecientes aplica una tasa de depreciación mayor en los primeros años de uso del activo y va disminuyendo a medida que pasa el tiempo.

La elección del método de depreciación dependerá de tus circunstancias particulares, incluidos los requisitos fiscales y el tipo de activo que deseas depreciar. Nuevamente, te recomendamos buscar asesoría profesional antes de tomar una decisión final.

Calculando la depreciación fiscal

Una vez que hayas determinado qué activos puedes depreciar y qué método de depreciación utilizarás, es hora de calcular la depreciación fiscal. Aquí hay algunos pasos básicos para realizar este cálculo:

- Establece el costo inicial del activo: esto incluye tanto el costo de compra como los gastos de transporte, instalación y puesta en marcha.

- Determina la vida útil estimada del activo: esto puede ser proporcionado por el fabricante o basarse en tu propia experiencia y conocimiento del activo.

- Selecciona el método de depreciación adecuado: como mencionamos anteriormente, esto puede ser el método de línea recta o el método de saldos decrecientes.

- Calcula la tasa de depreciación anual: esto implica dividir el costo inicial del activo por su vida útil estimada.

- Aplica la tasa de depreciación al año fiscal actual: esto te dará la cantidad exacta de depreciación que puedes deducir en tu declaración de impuestos.

Recuerda que estos son solo pasos básicos y pueden variar según las regulaciones fiscales específicas de tu país. Es fundamental consultar con un contador o profesional fiscal para asegurarte de realizar el cálculo de depreciación de manera precisa y en cumplimiento de las leyes aplicables.

La depreciación fiscal es una herramienta valiosa para cualquier empresario o propietario de empresas. Al conocer los activos que se pueden depreciar y cómo calcular la depreciación fiscal, puedes maximizar tus beneficios y reducir tus impuestos de manera legal y eficiente.

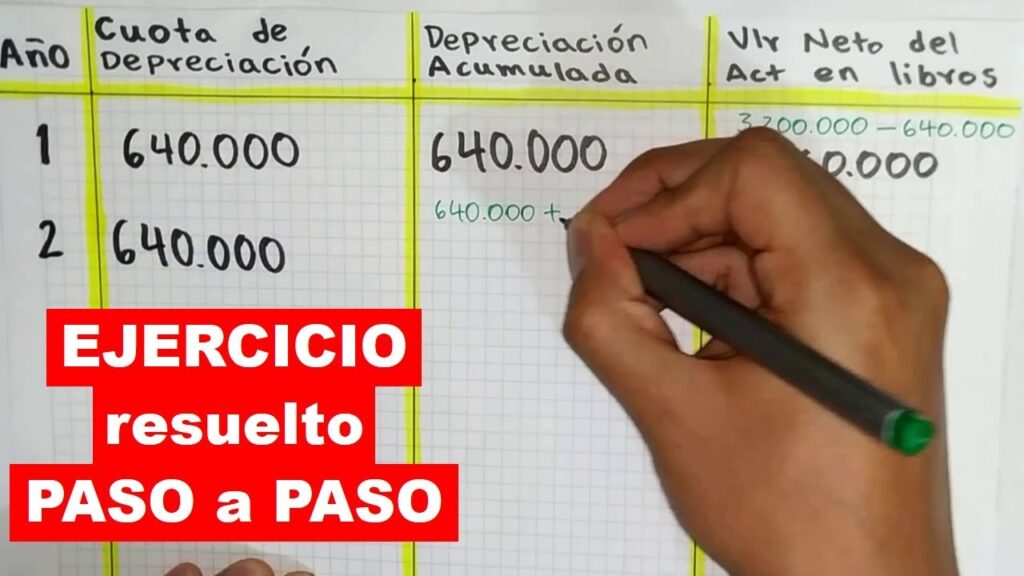

Cómo se calcula la depreciación de un activo

La depreciación es una deducción fiscal que permite a las empresas y propietarios de activos recuperar gradualmente el costo de un activo en particular a lo largo de su vida útil. Es importante comprender cómo calcular la depreciación de un activo, ya que esto puede tener un impacto significativo en tus beneficios fiscales.

El cálculo de la depreciación se basa en varios factores clave, como el costo inicial del activo, su vida útil estimada y el método de depreciación seleccionado. Existen diferentes métodos de depreciación, pero los más comunes son el Método de Línea Recta y el Método de Saldo Decreciente.

Método de Línea Recta

El Método de Línea Recta es el método más simple y también el más utilizado para calcular la depreciación. Con este método, el costo inicial del activo se divide por su vida útil estimada. El resultado de esta división representa la cantidad de depreciación anual.

Depreciación Anual = (Costo Inicial - Valor Residual) / Vida Útil Estimada

El valor residual es el valor estimado del activo al final de su vida útil. Por ejemplo, si compras un vehículo por $20,000 y se espera que tenga una vida útil de 10 años sin ningún valor residual, la depreciación anual sería de $2,000.

Método de Saldo Decreciente

El Método de Saldo Decreciente es otro método comúnmente utilizado para calcular la depreciación. A diferencia del Método de Línea Recta, este método asigna una mayor cantidad de depreciación en los primeros años de vida del activo y una menor cantidad en los años posteriores.

El cálculo de la depreciación bajo el Método de Saldo Decreciente se realiza multiplicando una tasa de depreciación constante por el saldo no depreciado del activo. El saldo no depreciado se calcula restando la depreciación acumulada hasta el año anterior del costo inicial del activo.

Depreciación Anual = Tasa de Depreciación x Saldo No Depreciado

La tasa de depreciación generalmente se expresa como un porcentaje y puede calcularse dividiendo 1 entre la vida útil estimada del activo, y luego multiplicando por un factor (generalmente 2). Por ejemplo, si el factor es 2 y la vida útil estimada del activo es de 5 años, la tasa de depreciación sería del 40%.

Como puedes ver, calcular la depreciación de un activo requiere considerar varios factores y utilizar diferentes métodos. Es importante consultar con un profesional contable o utilizar herramientas especializadas para garantizar un cálculo preciso y maximizar tus beneficios fiscales.

Qué métodos de cálculo de depreciación puedes utilizar

Al momento de calcular la depreciación fiscal, existen diferentes métodos que puedes utilizar para determinar el valor de un activo a lo largo de su vida útil. Cada método tiene sus propias reglas y consideraciones, por lo que es importante elegir el que mejor se adapte a tus necesidades y maximice tus beneficios fiscales.

Método de línea recta

El método de línea recta es el más común y sencillo de aplicar. Consiste en distribuir el costo del activo de manera uniforme a lo largo de su vida útil. Para calcular la depreciación anual, se divide el costo del activo entre el número de años estimados de uso.

Ejemplo:

Costo del activo: $10,000

Años de uso estimados: 5

Depreciación anual: $10,000 / 5 = $2,000

Con este método, la depreciación anual es constante, lo que facilita la planificación financiera y el seguimiento de los activos.

Método de saldos decrecientes

El método de saldos decrecientes, también conocido como método acelerado, permite deducir una mayor cantidad de depreciación en los primeros años de vida útil del activo. Esto se debe a que se aplica un porcentaje fijo al saldo no depreciado cada año.

Ejemplo:

Costo del activo: $10,000

Tasa de depreciación: 20%

- Año 1: $10,000 * 20% = $2,000

- Año 2: ($10,000 - $2,000) * 20% = $1,600

- Año 3: ($10,000 - $2,000 - $1,600) * 20% = $1,280

- ...

Este método es especialmente útil cuando se espera que el activo sufra una mayor depreciación en los primeros años de uso.

Método de unidades de producción

El método de unidades de producción calcula la depreciación en función del número de unidades producidas o las horas de uso del activo. Es más adecuado para activos cuya vida útil está relacionada directamente con su uso, como maquinaria o equipos industriales.

Ejemplo:

Costo del activo: $50,000

Total de unidades esperadas: 100,000

Depreciación por unidad: $50,000 / 100,000 = $0.50

Para calcular la depreciación anual, se multiplica el número de unidades producidas o las horas de uso por la depreciación por unidad.

Método de sumas de dígitos

El método de sumas de dígitos aplica un factor decreciente para calcular la depreciación anual. Este factor se basa en la suma de los dígitos de los años de vida útil del activo.

Ejemplo:

Años de vida útil: 5

Suma de dígitos: 1 + 2 + 3 + 4 + 5 = 15

- Año 1: ($10,000 / 15) * 5 = $3,333.33

- Año 2: ($10,000 / 15) * 4 = $2,666.67

- Año 3: ($10,000 / 15) * 3 = $2,000

- ...

Este método permite una mayor deducción en los primeros años de vida útil del activo.

Es importante revisar la normativa fiscal vigente y consultar con un contador o asesor financiero antes de elegir un método de depreciación. Cada país puede tener sus propias reglas y requisitos específicos, por lo que es fundamental asegurarse de cumplir con las obligaciones fiscales y maximizar los beneficios disponibles.

Cómo maximizar tus beneficios mediante la depreciación fiscal

La depreciación fiscal es una herramienta importante que todos los contribuyentes pueden utilizar para maximizar sus beneficios y ahorrar dinero en impuestos. La depreciación permite deducir el costo de los activos usados en un negocio a lo largo de su vida útil, reflejando así la disminución del valor del activo con el paso del tiempo.

Para calcular la depreciación fiscal, es necesario considerar varios factores, como el tipo de activo, su vida útil estimada y el método de depreciación utilizado. A continuación, te presentamos una guía completa paso a paso para que puedas calcular fácilmente la depreciación fiscal y aprovechar al máximo este beneficio:

Paso 1: Determina el tipo de activo

El primer paso para calcular la depreciación fiscal es identificar qué tipo de activo deseas depreciar. Esto puede incluir bienes raíces, vehículos, maquinaria, equipo de oficina y otros activos utilizados en tu negocio.

Paso 2: Conoce la vida útil del activo

Cada activo tiene una vida útil estimada por el Servicio de Impuestos Internos (IRS) o la legislación fiscal vigente en tu país. La vida útil determina el periodo durante el cual puedes depreciar el activo. Por ejemplo, los vehículos generalmente tienen una vida útil de cinco años, mientras que los edificios pueden tener una vida útil de varias décadas.

Paso 3: Elige el método de depreciación

Existen diferentes métodos de depreciación fiscal disponibles, siendo los más comunes el método de línea recta y el método acelerado. En el método de línea recta, el costo del activo se divide uniformemente durante su vida útil, mientras que en el método acelerado, se permite una mayor deducción inicial y luego se reduce gradualmente.

Paso 4: Calcula la depreciación anual

Una vez determinado el tipo de activo, su vida útil y el método de depreciación, puedes calcular la depreciación anual. Esto implica dividir el costo del activo entre su vida útil y obtener así la cantidad que puedes deducir cada año.

Paso 5: Realiza los ajustes necesarios

A lo largo de la vida útil del activo, pueden surgir circunstancias que requieran ajustes en la depreciación fiscal. Por ejemplo, si realizas mejoras significativas en un edificio, es posible que debas ajustar la vida útil restante y recalcular la depreciación.

No olvides consultar a un profesional de impuestos o contable para asegurarte de realizar correctamente el cálculo de la depreciación fiscal y maximizar tus beneficios. Además, mantener un registro detallado de tus activos y gastos te ayudará a respaldar tus deducciones en caso de una auditoría.

La depreciación fiscal es una manera efectiva de ahorrar dinero en impuestos al deducir el costo de los activos utilizados en tu negocio. Sigue esta guía completa y aprovecha al máximo este beneficio para maximizar tus beneficios y optimizar tu situación fiscal.

Qué factores debes tener en cuenta al calcular la depreciación fiscal

Al calcular la depreciación fiscal, existen varios factores clave que debes tener en cuenta para asegurarte de maximizar tus beneficios. La depreciación fiscal es un concepto fundamental en la contabilidad y finanzas, ya que permite deducir el costo de los activos fijos a lo largo del tiempo.

Uno de los primeros factores a considerar es el tipo de activo que deseas depreciar. No todos los activos son elegibles para la depreciación fiscal. Por lo general, los activos tangibles como edificios, maquinaria, equipos o vehículos pueden ser depreciados, mientras que los activos intangibles como patentes, marcas registradas o contratos no pueden ser depreciados.

Otro factor importante es la vida útil del activo. Cada activo tiene una vida útil estimada por ley, la cual determina durante cuánto tiempo puedes depreciarlo. Por ejemplo, un edificio puede tener una vida útil de 30 años, mientras que un vehículo solo puede tener una vida útil de 5 años. Es esencial conocer la vida útil del activo para calcular correctamente su depreciación.

También debes considerar el método de depreciación que utilizarás. Existen diversos métodos aceptados por la legislación fiscal, como el método de línea recta, el método de suma de dígitos o el método de unidades producidas. Cada método tiene sus propias reglas y fórmulas para calcular la depreciación de forma adecuada. Es importante elegir el método más adecuado para tu negocio y cumplir con las normas fiscales establecidas.

Además, debes tener en cuenta si el activo ha sido utilizado previamente o si es nuevo. La legislación fiscal puede establecer diferentes normas para la depreciación de activos usados en comparación con los activos nuevos. Es importante verificar las regulaciones correspondientes antes de realizar los cálculos.

Por último, aunque no menos importante, debes estar al tanto de cualquier actualización o cambio en las leyes fiscales relacionadas con la depreciación. Las regulaciones pueden cambiar con el tiempo y es necesario mantenerse informado para asegurarte de cumplir con las disposiciones legales y aprovechar al máximo los beneficios fiscales.

Al calcular la depreciación fiscal, debes considerar factores como el tipo de activo, su vida útil, el método de depreciación, si es un activo nuevo o usado, y las leyes fiscales vigentes. Al entender y aplicar correctamente estos factores, podrás maximizar tus beneficios y optimizar la gestión financiera de tu empresa.

Cuál es la diferencia entre la depreciación fiscal y la depreciación contable

La depreciación es un concepto clave en el ámbito de la contabilidad y las finanzas. En términos generales, se refiere a la disminución del valor de un activo a lo largo del tiempo debido al desgaste, obsolescencia o agotamiento.

En el contexto fiscal y contable, existen dos tipos de depreciación: la depreciación fiscal y la depreciación contable. Aunque ambos se refieren a la misma idea básica, hay diferencias significativas entre ellos.

Depreciación fiscal

La depreciación fiscal es el método que utiliza la legislación tributaria para calcular la depreciación de un activo a efectos fiscales. La finalidad principal de la depreciación fiscal es permitir la deducción de los gastos relacionados con el desgaste de los activos a lo largo de su vida útil.

La depreciación fiscal generalmente se basa en una fórmula establecida por la autoridad tributaria, que determina la tasa de depreciación permitida y la vida útil aceptada para cada tipo de activo. Esta fórmula puede variar según el país y la jurisdicción fiscal específica.

- La depreciación fiscal se utiliza para calcular la base imponible de una empresa, es decir, el monto sobre el cual se aplica el impuesto.

- La depreciación fiscal puede permitir a una empresa obtener ventajas fiscales, ya que reduce su renta imponible y, en consecuencia, disminuye los impuestos a pagar.

- La depreciación fiscal puede tener limitaciones y restricciones dependiendo de la legislación tributaria vigente. Es importante tener en cuenta estas limitaciones al calcular la depreciación fiscal.

Depreciación contable

La depreciación contable, por otro lado, es el método utilizado por una empresa para registrar y asignar el costo de adquisición de un activo a lo largo de su vida útil. Su objetivo principal es reflejar la disminución del valor del activo en los estados financieros de la empresa.

A diferencia de la depreciación fiscal, la depreciación contable no está sujeta a regulaciones fiscales específicas. La empresa tiene más libertad para determinar la tasa de depreciación y la vida útil del activo.

- La depreciación contable se utiliza para calcular el valor neto contable de un activo, es decir, el valor que se muestra en los estados financieros después de deducir su depreciación acumulada.

- La depreciación contable es importante para evaluar la rentabilidad de una empresa y para proporcionar una imagen precisa de su situación financiera.

- La depreciación contable puede tener diferentes métodos de cálculo, como el método lineal, el método de unidades de producción o el método de saldos decrecientes acelerados.

Importancia de entender la diferencia

Es fundamental comprender la diferencia entre la depreciación fiscal y la depreciación contable para maximizar los beneficios fiscales de una empresa. Al conocer las reglas y regulaciones fiscales aplicables, así como las opciones disponibles en términos contables, es posible optimizar las estrategias de depreciación y reducir la carga impositiva.

Además, comprender la diferencia permite una presentación precisa y consistente de las cifras financieras en los informes contables y fiscales. Esto es crucial para mantener la transparencia y cumplir con las obligaciones legales y regulatorias.

Aunque la depreciación fiscal y la depreciación contable están interrelacionadas, es importante distinguir entre ellas. La depreciación fiscal se enfoca en los aspectos tributarios, mientras que la depreciación contable se centra en los informes financieros. Al comprender y aprovechar las diferencias entre ambos, es posible maximizar los beneficios fiscales y tener una visión clara de la situación financiera de la empresa.

Cómo presentar correctamente la depreciación en tu declaración de impuestos

La depreciación es un concepto fundamental en la contabilidad y las finanzas que permite reflejar el desgaste o deterioro de los activos a lo largo del tiempo. Para los contribuyentes, la depreciación también se convierte en una herramienta importante para maximizar beneficios fiscales.

Cuando presentamos nuestra declaración de impuestos, debemos incluir la depreciación de los activos utilizados en nuestra actividad económica, ya sea en una empresa o como trabajador independiente. Esta depreciación nos permite deducir ciertas cantidades de nuestros ingresos y, como resultado, disminuir nuestra carga impositiva.

¿Qué es la depreciación fiscal?

La depreciación fiscal se refiere al proceso de deducir cada año una porción del costo de un activo utilizado en la actividad económica. La idea detrás de esto es reconocer el desgaste y desvalorización que sufren los activos con el paso del tiempo, permitiendo a los contribuyentes recuperar parte de su inversión y reducir sus impuestos.

Es importante destacar que la depreciación fiscal es diferente a la depreciación contable. Mientras que la depreciación contable busca reflejar fielmente el valor actualizado de los activos en los libros contables de una empresa, la depreciación fiscal tiene un propósito meramente tributario.

Tipos de activos que se pueden depreciar

No todos los activos son elegibles para ser depreciados desde la perspectiva fiscal. Existen ciertos criterios y requisitos establecidos por la legislación tributaria que determinan qué activos pueden ser depreciados y cuáles no.

En general, se pueden depreciar activos tangibles utilizados en la actividad económica, como maquinaria, equipos informáticos, vehículos comerciales, edificios y terrenos mejorados. También se pueden depreciar ciertos activos intangibles, como patentes, derechos de autor o derechos de uso sobre software.

Es importante consultar la legislación tributaria vigente y las regulaciones específicas para determinar qué activos son elegibles para ser depreciados y cuál es el método de depreciación aplicable en cada caso.

Métodos de depreciación

Existen diferentes métodos de depreciación que podemos utilizar para calcular la depreciación fiscal de nuestros activos. Algunos de los métodos más comunes incluyen:

- Método de línea recta: este método distribuye el costo del activo uniformemente a lo largo de su vida útil.

- Método de unidades producidas: este método se utiliza para activos cuyo desgaste está directamente relacionado con la producción o uso.

- Método de suma de dígitos: este método acelera la depreciación en los primeros años y reduce la depreciación en los últimos años de vida útil del activo.

- Método de porcentaje constante: este método aplica un porcentaje constante de depreciación sobre el valor en libros del activo.

Es importante evaluar cada método y sus ventajas fiscales para determinar cuál es el más adecuado para nuestro negocio y tipo de activos.

...

Continúa el contenido según sea necesario.

Existen límites o restricciones en la depreciación fiscal

La depreciación fiscal es una estrategia utilizada por las empresas para reducir su carga tributaria al deducir el costo de los activos tangibles, como maquinaria o equipos, a lo largo de su vida útil. Sin embargo, es importante tener en cuenta que existen ciertos límites y restricciones establecidos por las autoridades tributarias que debemos cumplir al calcular la depreciación fiscal.

En primer lugar, es crucial determinar el método de depreciación que se utilizará. En general, existen dos métodos aceptados: el método de línea recta y el método acelerado. El método de línea recta implica distribuir el costo del activo de manera uniforme a lo largo de su vida útil, mientras que el método acelerado permite una mayor deducción de gastos en los primeros años de uso.

Método de línea recta

El método de línea recta es ampliamente utilizado debido a su simplicidad y equidad en la distribución de costos. Para calcular la depreciación anual utilizando este método, debemos conocer el valor original del activo, su vida útil estimada y el valor residual al final de su vida útil.

Depreciación anual = (Valor original - Valor residual) / Vida útil del activo

Es importante destacar que hay ciertos activos con vida útil indefinida que no califican para la depreciación según el método de línea recta.

Método acelerado

El método acelerado permite una mayor deducción de gastos en los primeros años de uso de un activo, lo que puede ser beneficioso para las empresas que buscan maximizar sus beneficios fiscales a corto plazo. Sin embargo, es importante tener en cuenta que este método puede resultar en una menor deducción de gastos en los últimos años de vida del activo.

El método acelerado se divide en varias categorías, como el método de depreciación acelerada de dos dígitos (MAD), el método de depreciación acelerada de tres años (MACRS) y el método de depreciación acelerada alternativa (AMT). Cada uno de estos métodos tiene sus propias reglas y tasas de depreciación específicas, por lo que es importante consultar con un profesional tributario para determinar la opción más adecuada para tu negocio.

Además de los diferentes métodos de depreciación, también existen límites establecidos por las autoridades tributarias en cuanto al costo máximo de los activos que pueden ser depreciados en un año fiscal. Estos límites varían según el país y la legislación vigente, por lo que es fundamental mantenerse actualizado con las regulaciones fiscales correspondientes.

Si deseas maximizar tus beneficios fiscales a través de la depreciación de activos tangibles, debes tener en cuenta los límites y restricciones establecidos por las autoridades tributarias. Determinar el método de depreciación adecuado y cumplir con los requisitos legales te ayudará a aprovechar al máximo esta estrategia fiscal.

Cuál es el impacto de la depreciación fiscal en el flujo de efectivo de tu negocio

La depreciación fiscal es un concepto clave para cualquier negocio. Comprender su impacto en el flujo de efectivo es fundamental para maximizar los beneficios. En pocas palabras, la depreciación fiscal permite a las empresas deducir el costo de activos fijos a lo largo de su vida útil, reflejando así su desgaste y obsolescencia.

¿Cómo funciona exactamente? Esencialmente, cuando compras un activo fijo, como maquinaria o equipos, no puedes deducir todo su costo en el año de adquisición. En cambio, debes distribuir ese costo a lo largo de la vida útil del activo a través de la depreciación fiscal. Esto se hace siguiendo un método aceptado por el gobierno y aplicando una tasa de depreciación determinada.

Al hacer esto, estás reconociendo que el activo se desgasta con el tiempo y pierde valor. Esta depreciación se reflejará en tus estados financieros y tendrá un impacto directo en tu flujo de efectivo.

Beneficios de la depreciación fiscal

Aunque la depreciación fiscal puede parecer complicada al principio, ofrece varios beneficios significativos para tu negocio:

- Ahorro de impuestos: La depreciación te permite reducir tu base imponible, lo que a su vez disminuye los impuestos que debes pagar. Al distribuir el costo de un activo fijo a lo largo del tiempo, puedes aprovechar las deducciones fiscales correspondientes y maximizar tus beneficios.

- Flujo de efectivo mejorado: Al reducir tu carga tributaria gracias a la depreciación fiscal, tendrás más efectivo disponible en el presente. Esto te permite reinvertir en tu negocio, realizar mejoras o expandirte sin tener que gastar grandes sumas de dinero de una sola vez.

- Actualización de equipos: La depreciación también te brinda un marco para planificar la sustitución de tus activos fijos obsoletos o desgastados. Como sabes cuándo un activo ha perdido su valor contable, podrás programar su reemplazo adecuadamente y mantener tu negocio actualizado con las últimas tecnologías y equipamiento.

Cómo calcular la depreciación fiscal

Ahora que entiendes los beneficios de la depreciación fiscal, es importante saber cómo calcularla correctamente. Hay varios métodos que puedes utilizar, pero los dos más comunes son el método de línea recta y el método de saldo decreciente.

El método de línea recta es el más sencillo y se basa en dividir el costo del activo por su vida útil estimada. Por otro lado, el método de saldo decreciente es más complejo y utiliza una tasa de depreciación constante aplicada al valor en libros de un activo durante cada periodo. La elección del método dependerá de tus necesidades particulares y de las regulaciones fiscales del país en el que operes.

No olvides consultar con un contador o asesor fiscal antes de tomar decisiones importantes relacionadas con la depreciación fiscal en tu negocio. Ellos podrán guiarte de manera más específica y personalizada según tu industria y circunstancias particulares.

La depreciación fiscal juega un papel crucial en el flujo de efectivo de tu negocio. Comprender su impacto y cómo calcularla adecuadamente te permitirá maximizar tus beneficios y optimizar tus operaciones financieras. Aprovecha al máximo esta herramienta poderosa y asegúrate de estar al tanto de las regulaciones fiscales en todo momento.

Cómo llevar un registro adecuado de la depreciación de tus activos

La depreciación fiscal es un proceso clave para las empresas y autónomos que tienen activos que se desgastan con el tiempo. Es importante llevar un registro adecuado de la depreciación, ya que esto puede ayudarte a maximizar tus beneficios y reducir tus obligaciones fiscales.

Para llevar un registro adecuado de la depreciación de tus activos, es necesario seguir algunos pasos clave. A continuación, te brindaremos una guía completa para que puedas realizar este proceso de manera fácil y eficiente.

Paso 1: Identifica tus activos

Lo primero que debes hacer es identificar todos los activos que posees y que están sujetos a depreciación fiscal. Esto incluye maquinaria, equipo informático, vehículos, mobiliario y cualquier otro activo que pierda valor con el tiempo.

Una vez hayas identificado tus activos, es recomendable mantener un inventario actualizado en el cual registres la fecha de adquisición, el costo inicial y cualquier otra información relevante de cada activo.

Paso 2: Determina el método de depreciación

Existen diferentes métodos de depreciación fiscal que puedes utilizar, como el método de línea recta o el método de depreciación acelerada. Elige aquel que mejor se adapte a tu situación y necesidades.

Es importante tener en cuenta que el método seleccionado debe cumplir con las normativas contables y fiscales vigentes en tu país. Consulta con un profesional contable o asesor fiscal para asegurarte de elegir el método correcto.

Paso 3: Calcula la vida útil estimada de cada activo

La vida útil de un activo es el período durante el cual se espera que genere beneficios económicos para tu empresa. Es importante estimar esta vida útil correctamente, ya que afectará la forma en que calculas la depreciación anual.

Puedes consultar documentación técnica, manuales de los fabricantes o incluso recurrir a la experiencia previa para determinar la vida útil estimada de tus activos. Si no estás seguro, nuevamente te recomendamos buscar asesoramiento profesional.

Paso 4: Calcula la depreciación anual

Una vez hayas determinado el método de depreciación y la vida útil estimada de tus activos, puedes comenzar a calcular la depreciación anual. Este cálculo se basa en la fórmula básica:

Depreciación anual = (Valor inicial - Valor residual) / Vida útil

Donde el valor inicial es el costo original del activo, el valor residual es el valor esperado al final de su vida útil y la vida útil es el número de años estimados para el activo.

Es importante tener en cuenta que algunos activos pueden tener diferentes métodos de depreciación, como una tasa fija anual o porcentaje constante, mientras que otros pueden tener una tasa creciente o decreciente.

Paso 5: Actualiza tus registros periódicamente

No olvides actualizar tus registros de depreciación periódicamente para reflejar cualquier cambio en el valor de tus activos. Esto incluye cambios en la vida útil estimada, el valor residual o cualquier otra circunstancia que pueda afectar la depreciación.

Además, es importante realizar un seguimiento adecuado de las bajas o disposiciones de los activos. Cuando vendas, deseches o retires un activo, debes ajustar tus registros de depreciación y reflejar esta transacción correctamente en tu balance final.

Llevar un registro adecuado de la depreciación fiscal de tus activos es esencial para maximizar tus beneficios y cumplir con tus obligaciones fiscales. Sigue estos pasos y no dudes en buscar asesoramiento profesional para asegurarte de llevar adelante este proceso de manera correcta.

La depreciación fiscal es un mecanismo que permite deducir el desgaste y la obsolescencia de un activo utilizado en la empresa a lo largo del tiempo.

La depreciación fiscal está relacionada con los impuestos y se utiliza para calcular el gasto en los registros contables, mientras que la depreciación contable es utilizada para reflejar el desgaste real en los estados financieros.

El cálculo de la depreciación fiscal depende del método utilizado, como el método lineal o el método de saldo decreciente, y se basa en factores como el valor inicial, la vida útil y los porcentajes establecidos por la legislación vigente.

Se pueden depreciar fiscalmente activos tangibles, como maquinarias y edificios, y activos intangibles, como patentes y derechos de autor, siempre y cuando cumplan con los requisitos establecidos por la ley.

La depreciación fiscal permite reducir la base imponible de la empresa, lo que se traduce en una disminución del monto a pagar en impuestos y en un flujo de efectivo más favorable en el corto plazo.

Entradas relacionadas