Inversión de capital: Descubre cómo multiplicar tus ganancias con inteligencia financiera

La inversión de capital es una estrategia financiera que consiste en destinar recursos económicos a diferentes activos con el objetivo de generar ingresos pasivos y multiplicar las ganancias. Esta práctica es fundamental para aquellos que deseen hacer crecer su patrimonio y asegurar un futuro financiero estable.

Exploraremos los conceptos básicos de la inversión de capital, como los tipos de activos disponibles, los riesgos asociados y los beneficios potenciales. También discutiremos las diferentes estrategias de inversión y cómo implementarlas de manera inteligente para maximizar los rendimientos financieros. Si estás buscando formas de invertir tu dinero de manera efectiva y obtener beneficios a largo plazo, ¡sigue leyendo!

- Qué es la inversión de capital y por qué es importante para multiplicar tus ganancias

- ¿Cuáles son las diferentes opciones de inversión disponibles para multiplicar tu capital?

- Cómo puedes desarrollar inteligencia financiera para tomar decisiones acertadas en tus inversiones

- Cuáles son los riesgos asociados con la inversión de capital y cómo minimizarlos

- Qué estrategias de inversión puedes utilizar para maximizar tus ganancias a largo plazo

- Cuáles son los factores clave que debes considerar al elegir una inversión de capital

- Cuál es el papel de la diversificación en la inversión de capital y cómo implementarla correctamente

- Cómo puedes evaluar el rendimiento de tus inversiones y realizar ajustes según sea necesario

- Cuál es el impacto del tiempo en la inversión de capital y cómo aprovecharlo a tu favor

- Cuáles son algunos consejos prácticos para mantener una mentalidad efectiva al invertir tu capital

Qué es la inversión de capital y por qué es importante para multiplicar tus ganancias

La inversión de capital es una estrategia financiera que consiste en destinar recursos económicos con el objetivo de obtener mayores ganancias en el futuro. A diferencia del ahorro, donde los fondos se mantienen sin generar rentabilidad, la inversión busca maximizar los retornos a través de diversas herramientas y activos financieros.

En un mundo cada vez más globalizado y competitivo, la inteligencia financiera se ha convertido en una habilidad fundamental para aquellos que desean multiplicar sus ganancias de manera sostenible. La capacidad de identificar oportunidades de inversión rentables y gestionar eficientemente los recursos disponibles puede marcar la diferencia entre la estabilidad financiera y el estancamiento económico.

La importancia de la inversión de capital radica en la posibilidad de generar ingresos pasivos, es decir, obtener ganancias sin necesidad de estar constantemente involucrado en la actividad productiva. Al invertir adecuadamente, el dinero trabaja por sí mismo, generando utilidades que contribuyen al crecimiento del patrimonio personal.

Beneficios de la inversión de capital

Existen múltiples beneficios asociados a la inversión de capital, siendo algunos de los más relevantes:

- Rentabilidad: La inversión permite obtener rendimientos superiores a los obtenidos mediante el ahorro tradicional. Los activos financieros y las inversiones empresariales ofrecen la posibilidad de multiplicar los recursos iniciales a través de intereses, dividendos, plusvalías y otros mecanismos.

- Diversificación: Invertir en diferentes activos y mercados reduce el riesgo de pérdida total del capital. La diversificación permite distribuir los recursos entre distintas opciones, lo que disminuye la exposición a eventos negativos específicos.

- Preservación del valor: La inflación y otras variables económicas pueden erosionar el poder adquisitivo del dinero en el tiempo. La inversión protege el capital al buscar activos cuyo valor se incremente a un ritmo mayor que la inflación, garantizando así la preservación del patrimonio.

- Crecimiento del patrimonio: A través de la inversión de capital es posible incrementar el valor del patrimonio neto. Las ganancias obtenidas pueden ser reinvertidas o destinadas a la adquisición de nuevos activos, generando un ciclo virtuoso de crecimiento.

Oportunidades de inversión inteligente

La inteligencia financiera consiste en detectar y aprovechar las oportunidades de inversión más adecuadas en cada momento. Algunas opciones interesantes que merecen consideración son:

- Inversión en acciones: Comprar acciones de empresas cotizadas en bolsa puede ser una excelente manera de participar en el crecimiento de compañías exitosas y obtener beneficios a través del reparto de dividendos o la venta de acciones a un precio superior al de compra.

- Inversiones inmobiliarias: El sector inmobiliario ofrece diversas alternativas de inversión, como la adquisición de propiedades para alquilar, la participación en fondos de inversión inmobiliaria o el desarrollo de proyectos de construcción. El mercado inmobiliario suele ser considerado como una opción segura y rentable a largo plazo.

- Inversión en fondos mutuos: Los fondos mutuos permiten invertir de manera conjunta en una cesta diversificada de activos financieros. Estos instrumentos son gestionados por profesionales y ofrecen la posibilidad de invertir en diferentes mercados y sectorías, facilitando así la diversificación sin necesidad de contar con grandes cantidades de capital.

- Negocios online: La era digital ha brindado nuevas oportunidades de inversión, como la creación y gestión de negocios online. Desde tiendas virtuales hasta plataformas de servicios digitales, invertir en negocios en línea puede ser rentable y escalable en el tiempo.

La inversión de capital es fundamental para multiplicar las ganancias de forma inteligente. La combinación de pericia financiera y la selección adecuada de oportunidades de inversión pueden marcar la diferencia entre el éxito económico y el estancamiento. Diversificar los activos, buscar la máxima rentabilidad y aprovechar las oportunidades emergentes son pilares clave para lograr el crecimiento y la prosperidad financiera.

¿Cuáles son las diferentes opciones de inversión disponibles para multiplicar tu capital?

La inversión de capital es una estrategia fundamental para multiplicar tus ganancias y asegurar un futuro financiero próspero. Existen varias opciones de inversión disponibles en el mercado que te permiten hacer crecer tu capital de manera inteligente y segura.

Inversiones en la bolsa de valores

Una de las opciones más populares y rentables para invertir capital es la bolsa de valores. Invertir en acciones de empresas sólidas y bien establecidas puede generar grandes rendimientos a largo plazo. Sin embargo, es importante investigar y hacer un análisis detallado antes de invertir en acciones, ya que el mercado de valores puede ser volátil y conlleva ciertos riesgos.

Inversiones inmobiliarias

Otra opción de inversión es el sector inmobiliario. Comprar propiedades para alquilar o vender puede generar ingresos pasivos consistentes y apreciación del valor a largo plazo. Además, el mercado inmobiliario tiende a ser más estable y menos volátil que otros tipos de inversiones. Sin embargo, se requiere un capital inicial considerable y es necesario tener conocimientos sobre el mercado y las regulaciones inmobiliarias.

Fondos de inversión

Los fondos de inversión son otra alternativa popular para multiplicar tu capital. Estos fondos están compuestos por una cartera diversificada de activos, como acciones, bonos y materias primas. Al invertir en un fondo, estás confiando en expertos financieros que administrarán tu dinero de manera profesional. Los fondos de inversión suelen ofrecer diferentes niveles de riesgo y rendimiento, por lo que es importante investigar y elegir el fondo adecuado para tus necesidades y perfil de inversor.

Inversiones en bienes raíces

Además de las inversiones inmobiliarias tradicionales, también existen oportunidades de inversión en bienes raíces alternativos. Estas incluyen la inversión en propiedades comerciales, terrenos, edificios de oficinas, hoteles, entre otros. Los bienes raíces alternativos pueden ofrecer rendimientos más altos que las inversiones tradicionales en una economía estable, pero también conllevan mayores riesgos y requieren un mayor nivel de experiencia e investigación.

Inversiones en negocios/startups

Si buscas inversiones más innovadoras y con potencial de crecimiento explosivo, considera invertir en negocios o startups. Invertir en empresas emergentes te brinda la oportunidad de estar en la vanguardia de la tecnología y el desarrollo empresarial. Sin embargo, este tipo de inversiones es inherentemente arriesgado y es importante realizar una investigación exhaustiva y tener un buen conocimiento del mercado antes de invertir tu capital.

Multiplicar tu capital a través de la inversión inteligente es posible con las diversas opciones disponibles en el mercado. Ya sea invirtiendo en la bolsa de valores, en bienes raíces, fondos de inversión, o en negocios/startups, es importante investigar y analizar cuidadosamente cada oportunidad para maximizar tus ganancias y minimizar los riesgos involucrados. Recuerda que la diversificación y el conocimiento son clave para lograr el éxito en el mundo de las inversiones.

Cómo puedes desarrollar inteligencia financiera para tomar decisiones acertadas en tus inversiones

Invertir capital es una estrategia clave para hacer crecer nuestro dinero y asegurar un futuro financiero sólido. Sin embargo, no basta con tener dinero disponible para invertir, también es necesario desarrollar inteligencia financiera para tomar decisiones acertadas que nos permitan multiplicar nuestras ganancias.

La inteligencia financiera puede definirse como la habilidad para entender cómo el dinero funciona en el mundo real y utilizar ese conocimiento para tomar decisiones financieras inteligentes. Implica conocer y dominar conceptos clave como el análisis de riesgo y rendimiento, la diversificación de inversiones y el manejo adecuado del presupuesto.

Análisis de riesgo y rendimiento: La clave para invertir con éxito

A la hora de invertir, es fundamental realizar un análisis minucioso del riesgo y el rendimiento potencial de cada opción. Esto implica evaluar cuidadosamente factores como la rentabilidad histórica, las perspectivas futuras del mercado y los posibles riesgos asociados a la inversión.

Para llevar a cabo un análisis adecuado, es importante estar al tanto de las últimas tendencias del mercado y contar con información precisa y actualizada. Utilizar herramientas y recursos confiables, como plataformas de inversión en línea o asesores financieros, puede ser de gran ayuda para facilitar este proceso.

Además, es importante recordar que todos los inversionistas tienen un nivel de tolerancia al riesgo diferente. Algunos están dispuestos a asumir mayores riesgos con la esperanza de obtener mayores rendimientos, mientras que otros prefieren invertir de forma más conservadora. El análisis de riesgo y rendimiento nos ayuda a encontrar el equilibrio adecuado que se ajuste a nuestras necesidades y objetivos financieros.

Diversificación de inversiones: Reduciendo riesgos y maximizando ganancias

Una estrategia clave para desarrollar inteligencia financiera es la diversificación de inversiones. Este concepto implica distribuir nuestros recursos en diferentes tipos de activos, como acciones, bonos, bienes raíces o fondos mutuos, con el objetivo de reducir el riesgo y maximizar las posibles ganancias.

Al diversificar nuestras inversiones, estamos evitando poner todos nuestros huevos en una sola canasta. Si una de nuestras inversiones no rinde como esperábamos, otras pueden compensar esas pérdidas y mantener nuestro portafolio equilibrado. La diversificación nos permite aprovechar los diferentes ciclos económicos y minimizar la exposición a situaciones de riesgo extremo.

Es importante tener en cuenta que la diversificación no garantiza beneficios o protección contra pérdidas, pero puede ayudarnos a mitigar los riesgos asociados a la inversión. Trabajar con un asesor financiero puede ser de gran ayuda para identificar oportunidades de diversificación y construir un portafolio adecuado a nuestras necesidades y objetivos.

Manejo adecuado del presupuesto: La base de una inversión exitosa

La inteligencia financiera también implica tener un manejo adecuado del presupuesto. Antes de invertir, es importante contar con una sólida base financiera que nos permita cubrir nuestros gastos básicos y establecer metas realistas.

Esto implica llevar un registro detallado de nuestros ingresos y gastos, elaborar un plan de ahorro y establecer un fondo de emergencia. Tener una buena gestión financiera nos proporcionará la tranquilidad necesaria para asumir riesgos calculados en nuestras inversiones y mantenernos en control de nuestra situación financiera.

El desarrollo de inteligencia financiera es fundamental para tomar decisiones acertadas en nuestras inversiones. El análisis de riesgo y rendimiento, la diversificación de inversiones y el manejo adecuado del presupuesto son elementos clave en esta estrategia. No importa si eres un inversor principiante o experimentado, invertir en tu conocimiento financiero siempre será una inversión que vale la pena.

Cuáles son los riesgos asociados con la inversión de capital y cómo minimizarlos

La inversión de capital puede ser una excelente manera de hacer crecer tus ganancias y asegurar un futuro financiero sólido. Sin embargo, como cualquier forma de inversión, conlleva ciertos riesgos que deben ser tomados en cuenta y minimizados para maximizar las posibilidades de éxito.

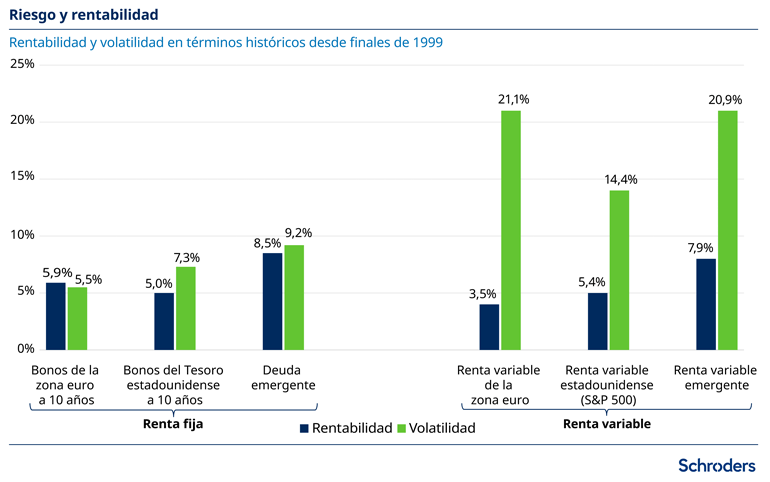

Uno de los principales riesgos asociados con la inversión de capital es la volatilidad del mercado. Los precios de los activos pueden fluctuar rápidamente, lo que significa que el valor de tu inversión también puede cambiar de manera significativa. Para minimizar este riesgo, es importante diversificar tu cartera de inversiones. Al invertir en diferentes tipos de activos, como acciones, bonos, bienes raíces y commodities, estarás reduciendo la exposición a movimientos bruscos en un solo mercado.

Otro riesgo que debes considerar es el riesgo de liquidez. Esto se refiere a la capacidad de convertir tu inversión en efectivo cuando lo necesites. Algunas inversiones, como la compra de bienes raíces o participaciones en empresas privadas, pueden tener un período de tiempo más largo para poder venderse y recuperar el dinero invertido. Es importante evaluar cuidadosamente la liquidez de tus inversiones antes de comprometerte con ellas, especialmente si puedes necesitar esos fondos en el corto plazo.

Además, debes prestar atención al riesgo de inflación. A lo largo del tiempo, el valor del dinero tiende a disminuir debido al aumento en los precios de los bienes y servicios. Si tus inversiones no logran compensar la inflación, podrías enfrentarte a una pérdida de poder adquisitivo en el futuro. Para minimizar este riesgo, es importante buscar inversiones que ofrezcan un rendimiento real, es decir, un rendimiento que supere la tasa de inflación.

Otro factor a considerar es el riesgo de crédito. Esto se refiere a la posibilidad de que alguien a quien le debas dinero no pueda o no quiera devolvértelo. Al invertir en activos como bonos corporativos o préstamos a empresas, estás asumiendo un cierto nivel de riesgo de crédito. Para minimizar este riesgo, es importante investigar y evaluar cuidadosamente la solidez financiera de las entidades emisoras antes de realizar una inversión.

Finalmente, uno de los riesgos más comunes en la inversión de capital es el riesgo sistémico. Este tipo de riesgo se refiere a eventos que afectan a todo el mercado, como crisis económicas o políticas, desastres naturales o conflictos internacionales. Aunque es difícil evitar totalmente este riesgo, puedes minimizar sus impactos mediante una diversificación adecuada y un enfoque a largo plazo en tus inversiones.

La inversión de capital ofrece oportunidades para multiplicar tus ganancias, pero también conlleva riesgos que deben ser entendidos y minimizados. Diversificar tu cartera, evaluar la liquidez y el riesgo de crédito, buscar rendimientos reales y tener en cuenta el riesgo sistémico son estrategias clave para proteger tu inversión y maximizar tus posibilidades de éxito financiero.

Qué estrategias de inversión puedes utilizar para maximizar tus ganancias a largo plazo

La inversión de capital es una herramienta fundamental para aquellos que buscan aumentar sus ganancias y asegurar su estabilidad financiera a largo plazo. A través de estrategias inteligentes de inversión, podrás multiplicar tus ganancias y lograr un crecimiento sólido en tu patrimonio.

Existen diversas estrategias de inversión que puedes emplear, dependiendo de tus objetivos financieros y el nivel de riesgo que estés dispuesto a asumir. A continuación, te presentamos algunas de las opciones más comunes:

Inversión en acciones

La compra de acciones en empresas cotizadas en bolsa es una de las estrategias de inversión más populares. Al adquirir acciones, te conviertes en propietario de una parte de la empresa y puedes obtener beneficios a través del reparto de dividendos o la venta de las acciones a un precio superior al que las compraste. Es importante hacer un análisis exhaustivo de las empresas en las que deseas invertir y diversificar tu cartera para minimizar los riesgos.

Inversión en bienes raíces

La inversión en bienes raíces es otra estrategia que ha demostrado ser rentable a lo largo del tiempo. Comprar propiedades para alquilarlas puede generar ingresos mensuales estables y, a su vez, obtener ganancias a largo plazo cuando decidas vender las propiedades. Es importante estudiar el mercado inmobiliario y elegir ubicaciones estratégicas que tengan potencial de crecimiento y demanda sostenida.

Inversión en fondos de inversión

Los fondos de inversión son vehículos que permiten invertir en una diversidad de activos, como acciones, bonos, bienes raíces, entre otros. Estos fondos son administrados por expertos financieros y ofrecen la posibilidad de invertir en diferentes mercados y sectores, diversificando así el riesgo. Al invertir en un fondo de inversión, estás delegando la gestión a profesionales que se encargarán de tomar las decisiones de inversión por ti.

Inversión en criptomonedas

En los últimos años, las criptomonedas han ganado popularidad como una alternativa de inversión. Las criptomonedas, como Bitcoin o Ethereum, han experimentado un crecimiento significativo en su valor y ofrecen oportunidades para obtener altos rendimientos. Sin embargo, también presentan un alto nivel de volatilidad y riesgo, por lo que es importante informarse adecuadamente y tener una estrategia clara antes de invertir en estas divisas digitales.

Inversión en startups

Otra estrategia de inversión atractiva es invertir en startups. Apoyar a emprendedores con ideas innovadoras puede generar grandes retornos de inversión si la empresa tiene éxito. Sin embargo, invertir en startups implica un alto nivel de riesgo, ya que muchas de ellas no logran sobrevivir en el mercado. Es importante realizar un análisis minucioso del proyecto y considerar diversificar tu cartera de inversiones.

Estas son solo algunas de las estrategias de inversión que puedes utilizar para multiplicar tus ganancias con inteligencia financiera. Recuerda que cada estrategia tiene sus propias ventajas, desventajas y nivel de riesgo, por lo que es fundamental que te informes adecuadamente y consultes con expertos financieros antes de tomar cualquier decisión de inversión.

Cuáles son los factores clave que debes considerar al elegir una inversión de capital

Al considerar una inversión de capital, es crucial tener en cuenta una serie de factores clave que pueden influir en tus ganancias y en el éxito general de la inversión. La inteligencia financiera juega un papel fundamental en este proceso, ya que te permitirá analizar y evaluar diferentes oportunidades de inversión de manera estratégica.

Rentabilidad

Uno de los primeros factores a considerar al elegir una inversión de capital es su rentabilidad potencial. Debes evaluar qué tan lucrativa puede ser la inversión y cuáles son las proyecciones de ganancias a corto, mediano y largo plazo. Es importante tomar en cuenta tanto el rendimiento esperado como los posibles riesgos asociados a la inversión.

Riesgo

Todo tipo de inversión conlleva cierto grado de riesgo. Es fundamental evaluar y comprender los riesgos asociados a la inversión de capital que estás considerando. Analiza factores como la volatilidad del mercado, la estabilidad económica y política, así como cualquier otro factor que pueda afectar la rentabilidad de tu inversión. Además, debes evaluar tu tolerancia al riesgo personal y determinar si estás dispuesto a asumir ciertos riesgos en busca de una mayor rentabilidad.

Liquidez

Otro factor clave a considerar es la liquidez de la inversión. La liquidez se refiere a la facilidad con la que puedes convertir tu inversión en efectivo. Algunas inversiones pueden requerir un período de tiempo más largo antes de que puedas disponer de fondos, mientras que otras te permiten acceder a tu dinero de manera más rápida. Evalúa tus necesidades financieras y determina cuán importante es la liquidez para ti en relación con la inversión que estás considerando.

Diversificación

La diversificación también es un factor clave al elegir una inversión de capital. Consiste en distribuir tus recursos entre diferentes tipos de activos o instrumentos financieros con el objetivo de reducir el riesgo. Al diversificar tu cartera de inversiones, estarás creando una mayor protección contra los movimientos adversos del mercado. Evalúa las opciones de diversificación disponibles y determina cómo puedes aprovechar esta estrategia para maximizar tus ganancias.

Horizonte temporal

Tu horizonte temporal es otro factor que debes considerar al tomar decisiones de inversión. ¿Estás invirtiendo a corto o largo plazo? Esto influirá en el tipo de activos en los que debes invertir y en tu estrategia general. Las inversiones a corto plazo suelen ser más volátiles, pero pueden generar ganancias rápidas. Por otro lado, las inversiones a largo plazo tienen un enfoque más orientado hacia la acumulación de riqueza a través del tiempo.

Al elegir una inversión de capital, es importante considerar factores como la rentabilidad, el riesgo, la liquidez, la diversificación y el horizonte temporal. Estos elementos te ayudarán a analizar y evaluar diferentes oportunidades de inversión de manera inteligente y estratégica. Recuerda que hacer una inversión informada y con una sólida inteligencia financiera puede multiplicar tus ganancias y llevarte hacia el éxito financiero.

Cuál es el papel de la diversificación en la inversión de capital y cómo implementarla correctamente

La diversificación es clave en la inversión de capital, ya que permite reducir los riesgos y aumentar las oportunidades de obtener ganancias. Al distribuir el capital en diferentes activos financieros, se minimiza la exposición a un único tipo de inversión y se aprovechan las ventajas de cada uno de ellos.

La diversificación puede llevarse a cabo de diversas formas, dependiendo de los objetivos y el perfil del inversionista. Entre las opciones más comunes se encuentran:

- Diversificación por clase de activo: Aquí se trata de invertir en diferentes categorías de activos, como acciones, bonos, fondos mutuos, bienes raíces, entre otros. Al tener una cartera diversificada, las pérdidas en un activo pueden ser compensadas por las ganancias en otro, reduciendo el riesgo general.

- Diversificación geográfica: Consiste en invertir en mercados internacionales, de esta manera se evita depender únicamente de la economía de un país o región. Esta estrategia permite acceder a oportunidades de crecimiento en diferentes partes del mundo y también reduce el riesgo asociado a eventos que puedan afectar un solo mercado.

- Diversificación por sector: Aquí se busca invertir en diferentes sectores económicos, como tecnología, energía, salud, finanzas, entre otros. La idea es no concentrar todo el capital en un solo sector, ya que esto podría exponer al inversionista a un mayor riesgo en caso de que ese sector no tenga buen desempeño.

Es importante tener en cuenta que la diversificación no garantiza la obtención de ganancias, pero sí ayuda a minimizar los riesgos. Para implementarla correctamente, es necesario realizar un análisis exhaustivo de cada activo en el que se va a invertir, considerando factores como la rentabilidad esperada, la volatilidad, la correlación con otros activos, entre otros.

Además, es recomendable llevar un seguimiento constante de la cartera de inversiones y realizar ajustes periódicos según las condiciones del mercado y los objetivos financieros. También es fundamental diversificar dentro de cada clase de activo, eligiendo diferentes títulos en lugar de concentrar todo el capital en una sola acción o bono.

La diversificación es una estrategia clave en la inversión de capital, ya que permite reducir los riesgos y aumentar las oportunidades de obtener ganancias. Implementarla correctamente requiere de un análisis cuidadoso y de mantener una cartera equilibrada y ajustada a los objetivos financieros.

Cómo puedes evaluar el rendimiento de tus inversiones y realizar ajustes según sea necesario

Una vez que hayas realizado una inversión de capital, es importante evaluar el rendimiento de tus inversiones regularmente. Esto te permitirá tener una visión clara de cómo está funcionando tu cartera y tomar decisiones informadas sobre cómo ajustarla según sea necesario.

Existen varias formas de evaluar el rendimiento de tus inversiones, pero una de las más comunes es calcular el retorno de la inversión (ROI). El ROI es un indicador clave que muestra el porcentaje de ganancia o pérdida que has obtenido en relación con el capital invertido. Para calcular el ROI, simplemente divides las ganancias (o pérdidas) por el capital inicial invertido y lo multiplicas por 100 para obtener un porcentaje.

Otro factor importante a considerar al evaluar el rendimiento de tus inversiones es el cambio en el valor del mercado. Los mercados financieros son volátiles y los precios de los activos pueden fluctuar rápidamente. Es fundamental seguir de cerca las tendencias y los cambios en el mercado para determinar si tus inversiones están rindiendo de acuerdo con tus expectativas.

Además del ROI y los cambios en el valor del mercado, también es importante considerar otros indicadores financieros, como el índice de Sharpe y el coeficiente de correlación. Estos indicadores te ayudarán a evaluar el riesgo y la rentabilidad de tus inversiones en relación con el mercado en general.

Una vez que hayas evaluado el rendimiento de tus inversiones, es posible que desees realizar ajustes en tu cartera. Si ciertos activos no están rindiendo como esperabas, puedes considerar venderlos y reinvertir el capital en otras oportunidades más prometedoras. También es importante diversificar tu cartera para minimizar el riesgo y aprovechar diferentes oportunidades de inversión.

Evaluar el rendimiento de tus inversiones y realizar ajustes según sea necesario es fundamental para multiplicar tus ganancias con inteligencia financiera. Utiliza indicadores como el ROI, los cambios en el valor del mercado y otros indicadores financieros para tomar decisiones informadas sobre tu cartera. Y recuerda siempre seguir de cerca los mercados y diversificar tus inversiones para maximizar tus posibilidades de éxito.

Cuál es el impacto del tiempo en la inversión de capital y cómo aprovecharlo a tu favor

La inversión de capital es una excelente estrategia para hacer crecer tu dinero y asegurar un futuro financiero sólido. Sin embargo, uno de los factores más importantes a tener en cuenta al invertir es el tiempo. El impacto del tiempo en la inversión de capital es fundamental y puede marcar la diferencia entre pequeñas ganancias y multiplicar tu capital.

El concepto clave aquí es el interés compuesto. El interés compuesto se refiere a la capacidad que tiene tu dinero de generar ganancias adicionales sobre las ganancias previas. En otras palabras, mientras más tiempo mantengas tu capital invertido, mayor será el crecimiento que experimentará.

Imagina esto: tienes una suma de dinero que decides invertir durante cinco años, con una tasa de interés anual del 8%. Al final de esos cinco años, tendrás una determinada cantidad de dinero que incluirá tanto tu capital inicial como las ganancias generadas por el interés compuesto.

Pero, ¿qué sucede si en lugar de mantener esa inversión por cinco años, la mantienes por diez o veinte años? Con el paso del tiempo, el poder del interés compuesto se intensifica. Tus ganancias seguirán generando más ganancias y tu capital aumentará exponencialmente.

No obstante, esta estrategia requiere paciencia y disciplina financiera. Es importante resistir la tentación de retirar tus fondos antes de tiempo, ya que el verdadero potencial de la inversión de capital se logra a largo plazo.

Cómo aprovechar el tiempo en la inversión de capital

Para aprovechar al máximo el impacto del tiempo en la inversión de capital, es fundamental tener una estrategia sólida y seguir algunos consejos clave:

Define tus metas financieras:Antes de comenzar a invertir, establece metas claras y realistas. Determina cuánto tiempo estás dispuesto a mantener tu capital invertido y qué tipo de rendimientos esperas obtener.Diversifica tu cartera:No coloques todo tu dinero en una sola inversión. Distribuye tus fondos en diferentes activos para reducir el riesgo y aumentar las oportunidades de ganancias.Revisa tus inversiones periódicamente:A medida que pasa el tiempo, es importante revisar regularmente tus inversiones para asegurarte de que sigan alineadas con tus objetivos financieros. Realiza ajustes si es necesario.Educa-te financieramente:Invierte tiempo en aprender sobre los diferentes instrumentos y oportunidades de inversión. Cuanto más conocimiento tengas, mejor serán tus decisiones y resultados.

Recuerda, el tiempo es un aliado poderoso cuando se trata de invertir y multiplicar tu capital. Mantén la paciencia, mantén una estrategia sólida y aprovecha cada día que tu dinero está invertido para maximizar tus ganancias.

Cuáles son algunos consejos prácticos para mantener una mentalidad efectiva al invertir tu capital

Para maximizar tus ganancias y lograr el éxito en tu inversión de capital, es fundamental mantener una mentalidad efectiva. La inteligencia financiera juega un papel crucial en este sentido, ya que te permite tomar decisiones informadas y estratégicas. A continuación, te presentamos algunos consejos prácticos para mantener una mentalidad efectiva al invertir tu capital.

Educación financiera: la clave del éxito

Antes de adentrarte en el mundo de la inversión de capital, es fundamental educarte y adquirir conocimientos sobre el tema. La educación financiera te brinda las herramientas necesarias para comprender los diferentes instrumentos de inversión, los riesgos asociados y las estrategias más efectivas para maximizar tus ganancias. Puedes leer libros especializados, asistir a cursos o charlas, y aprovechar la enorme cantidad de recursos disponibles en línea.

Fija metas claras y realistas

Al invertir tu capital, es importante tener metas claras y realistas. Define qué objetivos deseas alcanzar con tu inversión, ya sea a corto, mediano o largo plazo. Establece metas específicas y cuantificables, como porcentaje de retorno o monto de dinero a acumular. Esto te permitirá tener una visión clara de lo que quieres lograr y te motivará a seguir adelante incluso en momentos de incertidumbre.

Diversifica tu portafolio de inversión

Una de las principales reglas en la inversión de capital es nunca poner todos tus huevos en una sola canasta. Diversificar tu portafolio de inversión implica repartir tus recursos en diferentes instrumentos, como acciones, bonos, bienes raíces o fondos de inversión. Esto te ayudará a mitigar los riesgos y aprovechar las oportunidades que puedan surgir en distintos sectores de la economía.

Analiza y evalúa los riesgos

Antes de tomar cualquier decisión de inversión, es fundamental realizar un análisis detallado de los riesgos asociados. Conoce las variables que pueden afectar el rendimiento de tu inversión y evalúa qué tan dispuesto estás a asumir esos niveles de riesgo. Considera factores económicos, políticos y sociales que pueden impactar en el desempeño de tus inversiones y toma decisiones fundamentadas en base a esta información.

Mantente informado y actualizado

El mundo de las finanzas es dinámico y está en constante evolución. Para mantener una mentalidad efectiva, es fundamental estar informado y actualizado sobre los acontecimientos económicos y financieros relevantes. Lee noticias financieras, sigue a expertos del área, y mantén un ojo en los movimientos de mercado. La información actualizada te permitirá tomar decisiones más acertadas y reaccionar de manera oportuna ante posibles cambios o coyunturas adversas.

No te dejes llevar por las emociones

La inversión de capital puede ser emocionalmente desafiante. Es importante no dejarse llevar por las emociones y tomar decisiones impulsivas basadas en el miedo o la codicia. Mantén la calma, sé racional y objetiva al evaluar tus opciones de inversión. La disciplina y el autocontrol son fundamentales para mantener una mentalidad efectiva y evitar cometer errores que puedan comprometer tus ganancias.

Mantener una mentalidad efectiva al invertir tu capital es clave para multiplicar tus ganancias y alcanzar el éxito financiero. Educa-te, fija metas claras y realistas, diversifica tu portafolio, analiza los riesgos, mantente informado y evita dejarte llevar por las emociones. Con estos consejos prácticos, estarás en una posición favorable para tomar decisiones inteligentes y rentables en el mundo de la inversión de capital.

Invertir implica destinar tu dinero a activos que generen un retorno, mientras que ahorrar implica guardar tu dinero sin generar ganancias adicionales.

Debes evaluar factores como el perfil de riesgo, plazo de inversión, rentabilidad esperada y diversificación para elegir la mejor opción de inversión.

Dependiendo del país y del tipo de inversión, puedes estar sujeto a pagar impuestos sobre las ganancias de capital o dividendos generados por tus inversiones.

Sí, toda inversión conlleva algún nivel de riesgo. Es importante entender los riesgos asociados a cada tipo de inversión y tomar decisiones informadas para minimizarlos.

No es obligatorio, pero contar con la guía y experiencia de un asesor financiero puede ser beneficioso para optimizar tus inversiones y evitar cometer errores costosos.

Entradas relacionadas